|

|

|

1.資金繰りが苦しい状態が続くと最悪倒産に至ります

会社が存続するためには、健全な会社でなければならない。

↓

健全な会社になるためには、自己資本を充実させなければならない。

↓

自己資本の充実のためには、ほんとうの会社の利益、必要利益を獲得しなければならない。

そして、自己資本を増加させる必要利益を獲得するためには、

【獲得利益>借入金元金返済額+納税額−減価償却費】

となっていなければならない。

これが出来ない会社は資金繰りが苦しくなり、

やがて債務超過に転落する可能性があります。

↓

債務超過になれば銀行からの融資も難しくなり、全く資金手当てができなくなります。

↓

資金手当てができなくなれば、給料や買掛金の支払いができなくなり

支払手形を振り出していれば、不渡り手形になり銀行取引が中止されます。

↓

銀行取引が中止されれば、会社の行く末は倒産と言う事になってしまいます。

自己資本の充実こそが

資金繰り問題から解放され、企業を健全経営へと導き、倒産しない唯一の道なのです。

2.資金繰りの悪化は支払能力の低下

健全経営・資金繰りの問題を、別の視点から見て行こうと思います。

会社を危険な状態に置かないためには、資金が順調に回っていく必要があります。

資金繰りの悪化は、言いかえれば支払能力の低下と言う事になります。

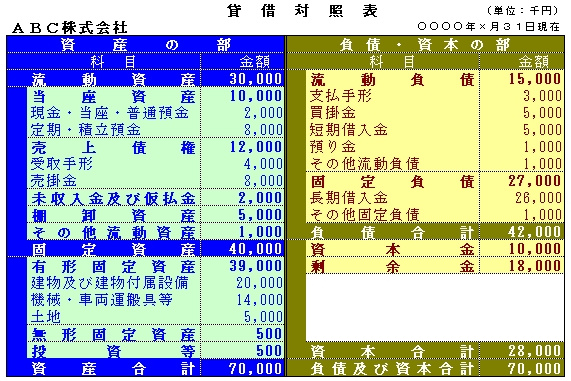

それでは、以下の貸借対照表を参考に、支払能力の善し悪しを判断して見ましょう。

流動比率から支払能力を見る

一年以内に現金化する流動資産と、

一年以内に返済、または、支払わなければならない流動負債

のバランスを見る。

流動比率=流動資産÷流動負債

(流動資産:現金・預金・売掛金・受取手形・棚卸資産など)

(流動負債:買掛金・未払金・支払手形・短期借入金など)

流動比率が高いほど資金繰りが楽になります。

当然、流動負債が多くなれば資金繰りは苦しくなります。

150%以上あれば良しだが、200%くらいあれば安心でしょう。

この比率が低下している原因は、

・買掛金や短期借入金の増加

・運転資金で設備資金を賄っている

対策は、

・短期借入金から長期借入金に変更する

また、次の場合比率が良好でも、資金繰りは苦しくなってしまいます。

・受取手形のサイトが長く、支払手形のサイトが短い

・過剰在庫か不良在庫の発生

対策は、

・受取手形決済期間を短縮する

・支払手形決済期間を延長する

・在庫管理を徹底する

当座比率から支払能力を見る

流動資産のうち換金性の高い当座資産と、流動負債のバランスを見る。

当座比率=当座資産÷流動負債

換金性の高い流動資産=当座資産とは、

現金・預金・売掛金・受取手形・短期貸付金・一時所有の有価証券など。

当座比率が高いほど資金繰りが楽になります。

当然、流動負債が多くなれば資金繰りは苦しくなります。

80%以上あれば何とか、でも、100%以上が望ましいと思います。

この比率が低下している原因は、

・過剰在庫を抱えている

・拘束性預金(借入金の担保預金のため使えない)がある

・焦げ付き債権がある

対策は

・在庫を削減する

・短期借入金から長期借入金に変更する

・顧客の与信管理を冷静に判断する

売上債権/支払債務比率から支払能力を見る

代金の回収と支払、つまり、受取勘定と支払勘定のバランスを見る。

売上債権/支払債務比率=売上債権÷支払債務

在庫と現金・預金を除いた運転資金がどうなっているのかが分かります。

100%以下であればまず問題ないが

それ以上になると、資金手当てが必要になってきます。

この比率が高くなる原因は、

・売上の増加が続いている

・売上の季節変動が大きい

・突然大量受注が発生した

売上が増大すれば、債権(売掛金・受取手形)、債務(買掛金・支払手形)

ともに増加することになります。

特に、債務の支払の方が債権回収より早い場合、その時間差のため、

売上好調にもかかわらず、資金繰りが苦しくなってしまうのです。

対策は

・銀行から短期運転資金を調達する

(これは、増加運転資金といい、銀行は容易に融資に応じるので心配ない)

反対に、売上が減少の場合にも比率が良くなるので、この場合は要注意です。

固定長期適合率から支払能力を見る

自己資本と他人資本あわせて、どれくらい固定資産に使われているかを見る。

(他人資本とは固定負債のこと)

固定長期適合率=固定資産÷(自己資本+固定負債)

自己資本だけで固定資産を賄うのが理想ですが、

中小企業でなくとも、自己資本だけでは足りないのが多くの企業の現状です。

比率は小さければ小さいほど良い。ただし、100%を超えたら問題です。

この比率が高くなる原因は

・長期借入金による設備投資

対策は

・自社の返済限度額内で長期借入金を調達する

返済限度額とは、利益−納税額+減価償却費の範囲内で返済できる額のことです。

ちなみに、採算割れと、良く言いますが、

ほんとうは、この範囲を超えた場合のことを言うのです。

返済限度額を超えると、当然、長期借入金の返済に行き詰ってしまいます。

まだ手形の問題など他にもありますが、支払能力を見るためには、

取りあえず、この四つの指標を気にして欲しいと思います。

企業は売上が増加しているから、黒字だから、安泰ではありません。

支払能力を見極め、突然資金繰り難にならないために、

以上の指標から対策を講じることが大切です。

3.指標を使わずとも資金繰り悪化・倒産の兆候が分かります

次にような傾向が見られた、すでに会社は危険な状態にあるで判断できます。

・粉飾決算をしてしまった(在庫・仕掛の水増し計上、架空売上の計上)

・借入金の返済が遅れがちになってきた

・買掛金や未払金の支払いのための支払手形の期日を長くしたか、支払が遅れている

・納税資金や賞与資金を借入しないと支払えない

・資金繰りが頭から離れず、仕事に打ち込めない

・銀行が融資に応じない

・役員からの借入金が増えてきた

(社長の個人預金を取り崩すか、役員報酬を受け取っていないという意味)

どれか思い当たる節があれば、必ず

流動比率=流動資産÷流動負債

当座比率=当座資産÷流動負債

売上債権/支払債務比率=売上債権÷支払債務

固定長期適合率=固定資産÷(自己資本+固定負債)

の指標が悪化しているはずです。

資金繰りの問題を支払能力の視点から見てみました。

企業は金=キャッシュが回っているうちは倒産しません。

黒字でも金=キャッシュが回らなくなると倒産してしまう場合もあります。

資金繰り改善の基本は自己資本の充実ですが

自社資金繰りや支払能力が悪化している時は、早めの資金対策が必要になります。

資金繰り悪化⇒自己資本減少⇒債務超過の悪循環に陥らないために最初に把握することは、

予算作成プログラム【ここをクリック】により必要利益の獲得と、

自己資本の増加を可能にする予算を作成する必要があります。

|

|

|